今回は就職したあとのお話。給料明細について解説してみたいと思います。

就職活動を終えて無事に就労した暁に遂に手に入る給与明細!

当然ドイツ語が並んでいるわけですが、一体何が書いてあるのでしょう?

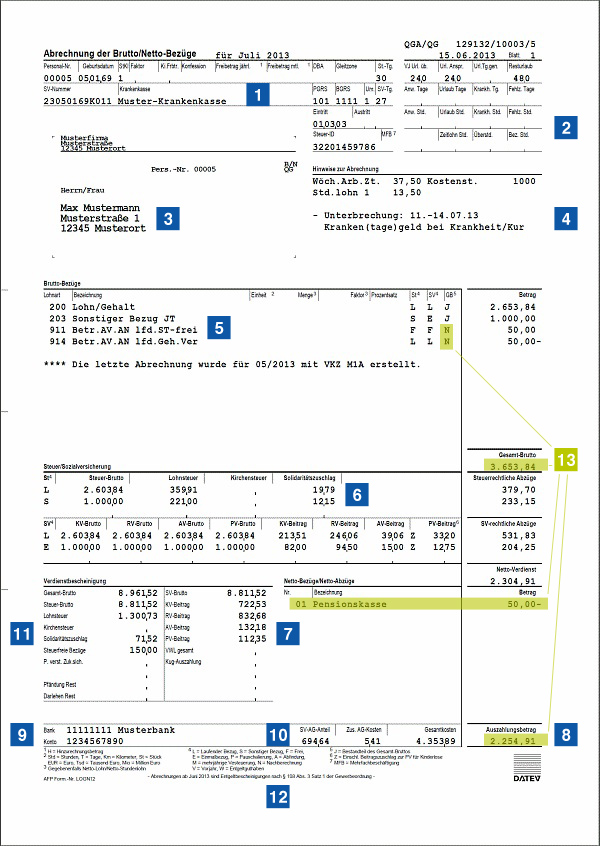

これがドイツの給与明細だ!

左上から順に見ていきましょう。

「1」の項には、

- 納税クラス(Steuerklasse)

- 社会保険番号

- 所属健康保険会社

「2」の項には、

- 勤続期間

「3」の項には、

- 本人の住所氏名

「4」の項には、

- 休暇期間(有休以外)の給与計算方法などの特記事項

「5」の項には、

- 給与内訳(支給される交通費などもここに表示されます)

「6」の項には、

- 天引き税額(Lohnsteuer)と旧東独地域への連帯支援金(Solidaritaetszuschlag)

「7」の項には、

- 控除などの金額

「8」の項には、

- 手取りの給与金額

「9」の項には、

- 給与振り込み銀行口座

「11」の項には、

- 給与本体から税金が引かれる具体的な計算式

が書かれています。

初任給をもらった際のチェック項目

初めて、勤務先から給与をもらうと、それだけでウキウキしてしまうものです。

特にドイツの場合は、例えば8月の給与であれば8月31日を待たずして計算され、なんと20日から25日の間にもう振り込まれてしまいます。

当月の支払いさえどうにか頑張れば、翌月の固定費(月初支払いの家賃や電気料金など)の支払いに怯えることはありません。これが月末締め翌月15日払いなんてことになった日には、ドイツ経済は回らなくなってしまうのです!!(ちょっと誇張表現ですが)

さてウキウキしながらもらう給与明細ですが、まずチェックしていただきたい事項があります。

- 「1」の納税クラス(Steuerklasse/S-KL)

雇用契約の種類と家族構成によってここの番号が変わります。そして納税額の計算方法も変わります。ここに示される番号をネットで調べておいて、どのクラスに所属しているのか確認しておきましょう。まれに変更することで納税額が変わることがあります。

- 「5」の給与額内訳

まず契約書通りの税込金額になっているか確認します。交通費の支給については、定期券・ガソリンの購入後に支給という形をとっている会社もあります。その場合は1ヶ月目には反映されず、2ヶ月目の給与明細から記載され支給されることになりますので注意してください。

(契約とずれてる??と思った方はこちらの記事が参考になるかも知れません↓)

- 「6」や「11」に記載されている天引き額詳細

ここに関しては税理士がすでに計算していて変更不可の枠なのですが、それぞれの項目でいくら差し引かれているのか確認しておきましょう。天引き額は所得税だけではありません。失業保険や年金、健康保険充当額などが列記されています。

- 「8」の実際の手取り給与額

そして最後に手取り額をチェックです。想定していたのと同等かそれよりも低いのかを見て、銀行口座に確実に振り込まれているかも合わせて確認します。

サラリーマンも自分で提出!ドイツの確定申告

この給与明細は紙媒体・PDFなどのデジタル媒体を問わず毎月就労者に配布されます。管理はきちんとしておきましょう。

さて、所得税に関しては給与天引きのドイツ税制ですが、日本と同様に各種控除が存在します。それを確実に受け取るため(納税額を控除してもらうため)には1年に1度の確定申告が必要になります。

(日本のように会社で年末調整してくれるという有難い制度はありません。)

ベースになるものは勤務に必要な衣服の購入(スーツ・革靴など)、医療費、交通費などです。これに加え結婚して家庭を築いていれば扶養控除、子供がいれば養育控除が付帯されます。

これだけを見ると、子供がいれば控除額が大きくなり税還付額も大きくなりそうですが、独身者にとっても申請して損はない制度になっています。というか是非しましょう。結構な量の申請書への記入、レシートの保管など面倒なことは多いですが、基本的に出頭などすること無く6月末から7月には税還付金が戻ってきます。緊急出費ではなく緊急入金です。これはかなり嬉しいです。

確定申告の提出期限は?

全国的に毎年5月31日が前年度確定申告の提出期限になります。(夏休みやその他の公的機関の休みの関係で期限が延びることもあります。)

確定申告の提出方法

5年ほど前までは申請書に記入して各地の財務局へ提出する必要があったのですが、現在では記入から提出まですべてオンラインで完結できます。

まず、Webで「Steuererklaerung」と検索します。ここで確定申告の手順などを解説したサイトがずらりと出てきます。読みやすいサイトを探して、熟読します。

検索結果の中でも大事なのはElsterです。ここが確定申告のポータルサイトになります。

このサイト上で申請者登録をしたのち、「郵送にて」支給されるログインパスワードをもって個人用ポータルサイトへのアクセス権を確保します。

*この「郵送」支給パスワードが稀にネックになります。5月31日締切と聞いて30日に手続きを始めようとしても、まず1日で郵便物は届きません。その場合前年度対象分の確定申告はできなくなります。遅くとも5月初頭、ただし5月も申請で混み合いますからネットワークが逼迫する可能性もありますので、できれば4月から手続きを始めることをおすすめします。

財務当局もこのあたりはきちんと把握していて、期限に関わらず早めに申請すれば、その分早く還付を受けられるようサービスしています。

郵送パスワードを入手してから、記入作業が本格的にスタートします。前年12月までの給与明細と控除対象物品のレシートを用意して、フォームに金額等を記入していきましょう。私も毎年申請していますが、記入作業は半日がかりになります。すぐにできるものではないので、この点も含め、やはり時間に余裕を持っての申請をおすすめします。

まとめ

今回は給与明細と確定申告について解説しました。お役に立ちますように。

今日も最後までお読みいただき、ありがとうございました。

コメント